El combustible del dólar

La particular intensidad de la corrida cambiaria del año pasado, que fue a la vez síntoma y estimulante de las dudas sobre la solvencia del sector público, junto con la cercanía de un proceso electoral, sugieren que es necesario hacer un seguimiento de las condiciones que pueden volver a propiciar turbulencias cambiarias como las del 2018.

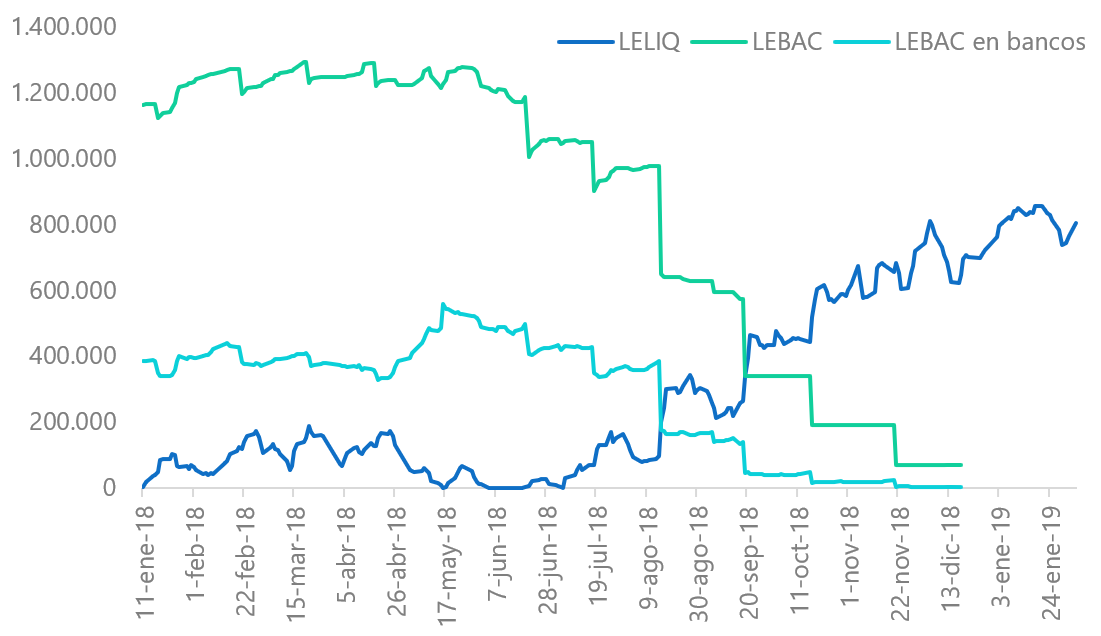

En plena corrida cambiaria, las LEBAC estuvieron en el centro de la controversia. Como se observa en el siguiente gráfico, desde mediados de 2018 las autoridades empezaron aplicar una política deliberada de reemplazo de LEBAC por LELIQ [1]. Las LELIQ, como es sabido, tienen la característica de poder ser demandadas únicamente por los bancos. Como discutimos acá, estas entidades tienen un límite regulatorio a la tenencia de activos en moneda extranjera, de modo tal que esta política de canje LEBAC – LELIQ demuestra preocupaciones de las autoridades por los efectos de la libre movilidad de capitales.

Los pasivos remunerados del BCRA en el ojo de la tormenta

Stock de LEBAC y LELIQ, en millones de pesos

Fuente: elaboración propia en base a BCRA

¿Son las LELIQ la solución definitiva para evitar los peligros de una nueva corrida? La respuesta, claro está, es negativa. Cuando a mediados del año pasado el BCRA dejó de renovar las LEBAC en manos de todos aquellos que no eran bancos (esto se puede observar claramente en las caídas escalonadas del stock en el gráfico anterior), el efecto de primera vuelta en el balance de estos últimos fue un aumento de los depósitos a la vista (un pasivo para los bancos). Esto produjo dos efectos que no pueden separarse uno del otro: por un lado, se generó el suficiente “fondeo” para que los bancos pudiesen comprar LELIQ; por el otro, todos aquellos depositantes que no dolarizaron sus ahorros pasaron los saldos de sus cuentas a la vista a plazo fijo [2].

Para ilustrar la magnitud de este fenómeno monetario, basta decir que desde que se puso en práctica el nuevo esquema de metas monetarias (octubre de 2018), la suma de LEBAC y LELIQ en poder de los bancos aumentó en un 57,5%, mientras que los plazo fijo privados lo hicieron en un 38,6%. Notar que, si bien alguien podría sostener que las LELIQ, al ser pasivos remunerados del BCRA en poder de los bancos, deben quedar por fuera del “radar de vulnerabilidad” (dado que las entidades financieras tienen un límite para la demanda de dólares), la acumulación de LELIQ ocurre en tándem con el incremento en el stock de plazo fijo, que sí puede funcionar como combustible altamente inflamable de una nueva corrida.

Midiendo la capacidad del tanque

Queda claro entonces que es importante conocer hasta qué punto puede crecer, bajo las actuales condiciones macro, el stock de LELIQ. Para aproximar una respuesta, conviene observar qué sucedió con este instrumento desde que se implementó el nuevo esquema monetario. Las tablas que siguen muestran un resumen accesible.

El sendero de las LELIQ

Factores de explicación de la Base Monetaria (BM), en millones de pesos y var. %

Fuente: elaboración propia en base a BCRA

En la tabla superior se muestran los factores que explican el aumento de la Base Monetaria desde fines de septiembre 2018 hasta fines de enero 2019. Notar que los intereses pagados por los instrumentos de regulación monetaria del BCRA (fundamentalmente, LELIQ) son el principal factor que explica el aumento de la BM desde que existe el nuevo programa monetario (renglón “Intereses”). Como el banco central, en esos meses, se dio así mismo la libertad de aumentar la cantidad de dinero en un 6,3%, según la estimación del componente estacional de diciembre [3], la necesidad de aumentar el stock de LELIQ (renglón “Capital”) fue muy moderada.

Distintos escenarios de contracción monetaria

En millones de pesos y var. %

Fuente: elaboración propia en base a BCRA

Ahora bien, ¿qué ocurrirá con los pagos de intereses de LELIQ en lo que resta de 2019? La respuesta, obviamente, dependerá de la tasa de interés que rindan estos instrumentos. En la segunda tabla se muestra cuanto deberá ser el efecto monetario contractivo, únicamente alcanzable con un aumento del stock de LELIQ, para poder compensar el efecto monetario expansivo del pago de intereses [4]. Claramente, cuanto mayor sea la tasa de interés, más alto será el stock de LELIQ y, como vimos antes, más probable será que se produzca un aumento de los plazo fijo en pesos [5].

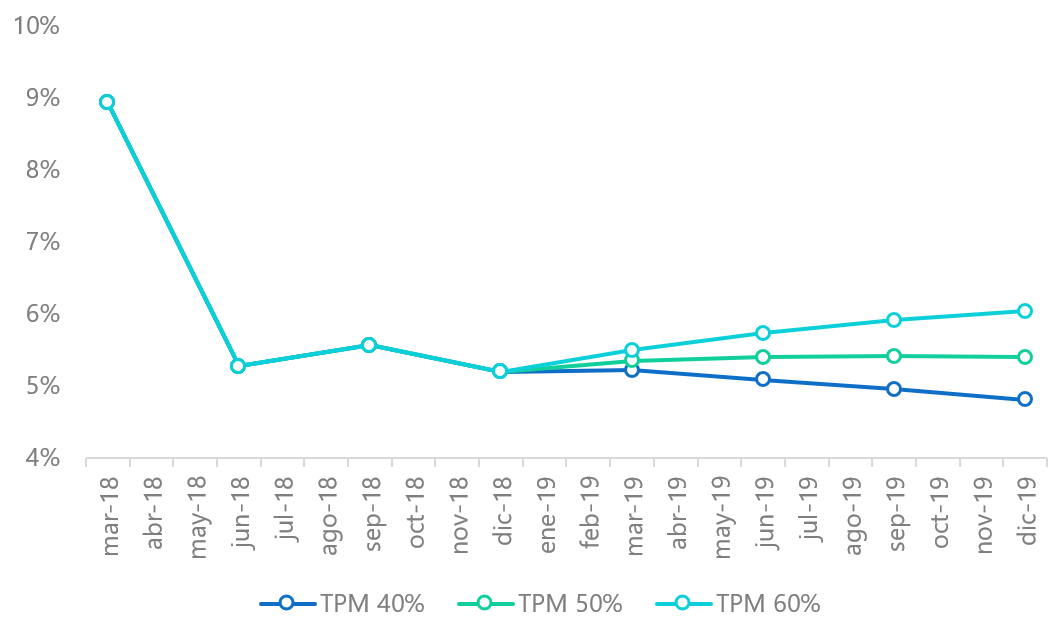

En el siguiente gráfico se muestra como queda el stock de LELIQ en términos del PIB en cada uno de estos escenarios de tasa de política monetaria (TPM) [6].

El combustible del dólar

LEBAC excluido bancos + LELIQ, en % del PIB

Fuente: elaboración propia en base a BCRA e INDEC

Notar que entre el 1° y el 2° trimestre de 2018 se produce una caída abrupta del stock de pasivos remunerados del BCRA, coincidente con la reversión en los flujos de cartera de los no residentes y con la primera ronda devaluatoria de 2018. Sin embargo, en este nuevo nivel de pasivos remunerados ocurrió la segunda y más abrupta devaluación. Como se muestra en el gráfico, únicamente en el caso de una tasa promedio de 40% (23% hacia fin de año) se podrá reducir este ratio.

Lo anterior quiere decir que las condiciones de vulnerabilidad no están ausentes a pesar del ajuste monetario, ya que con el nuevo esquema de LELIQ el foco pasa de las LEBAC a los plazo fijo. Si bien los plazo fijo no son tan fácilmente “reversibles” como las LEBAC, no dejan de ser un activo en pesos de rápido crecimiento en poder de un sector que tiene acceso irrestricto a la moneda extranjera. Las tasas altas, en este sentido, pueden ser un alivio para las tensiones cambiarias actuales, pero también pueden estar llenando el surtidor de una futura corrida.

[1] Los efectos de esta política fueron debatidos por ejemplo acá.

[2] Conviene hacer una aclaración algo técnica. Para las LEBAC que los bancos tenían en su propio balance el BCRA diseño un esquema semi-compulsivo de encajes remunerados para garantizar, al menos en alguna medida, el éxito de esta “operación de canje” (ver por ejemplo acá y acá para una discusión al respecto). Por este motivo, tal como se observa en el gráfico de stocks de LEBAC y LELIQ, el stock de estas últimas letras superó al de las LEBAC en poder de los bancos, debido a que a las LELIQ fondeadas con el vencimiento de las LEBAC en poder de los bancos deben sumarse las LELIQ fondeadas con el vencimiento de las LEBAC que no estaban en poder de los bancos.

[3] Notar que, si se excluye el efecto monetario de las compras de divisas, que en los hechos está exento de control monetario, el incremento de la BM es de apenas 6%, lo cual quiere decir que finalizado el primer mes del año el BCRA viene sobre-cumpliendo su meta.

[4] Cabe aclarar dos aspectos metodológicos. Primero, la variación de la BM se calcula en base a los objetivos del programa monetario del BCRA, de crecimiento nulo durante el primer semestre y aumento de 1% mensual para el segundo, con ajustes estacionales para los meses de junio y diciembre. Segundo, para el cálculo de los intereses se utilizaron tasas efectivas semanales (el plazo de vencimiento de las LELIQ). Las tasas nominales promedio equivalentes se muestran solo a los fines ilustrativos, dado que la tasa de política monetaria está expresada en TNA.

[5] El presente ejercicio no toma en cuenta efectos de segunda vuelta de cambios en la tasa de interés, así como también supone inalterada en lo fundamental la política de encajes. A su vez, tampoco se computa el eventual efecto contractivo de las ventas de divisas que efectúe la autoridad monetaria para mantener el dólar dentro de las bandas de no intervención.

[6] El PIB proyectado para 2019 se construye en base a las estimaciones del Relevamiento de Expectativas del Mercado (REM).

Sorry, the comment form is closed at this time.