UVA vs crédito tradicional: la pelea del siglo

Los créditos ajustables por inflación -o UVA (Unidad de Valor Adquisitivo)- están adquiriendo un peso creciente en el segmento hipotecario, aunque también han comenzado a difundirse en otras líneas, como las prendarias y las personales. Los créditos UVA son la propuesta del gobierno para solucionar una dificultad histórica en nuestro país: el acceso a la vivienda propia de las clases medias urbanas.

¿En qué consisten estos créditos y en qué se diferencian de los tradicionales? Los créditos UVA ajustan el capital adeudado según la evolución del Índice de Precios al Consumidor (IPC), y cobran una tasa de interés baja en relación a la modalidad tradicional. Por ejemplo, el Banco Nación ofrece créditos al 3,5% anual en la modalidad UVA y al 14% en la modalidad tradicional [1].

¿Por qué los créditos UVA pueden pensarse como una alternativa superadora? Porque como las cuotas se calculan a partir de una tasa de interés más baja, las primeras cuotas (que todavía no fueron “actualizadas” por inflación) son mucho más reducidas que en la modalidad tradicional. Dado que los bancos ponen un tope a la relación cuota – ingreso para poder otorgar un crédito, los créditos UVA permiten que quienes tengan un sueldo no tan elevado puedan acceder a un crédito para el cual, de otro modo, no hubiesen podido cumplir con los requisitos [2].

Sin embargo, las cuotas de un crédito UVA son crecientes. Asumiendo que el salario de quien toma un crédito UVA aumenta a la velocidad de la inflación, la relación cuota – ingreso se mantendrá constante a lo largo de todo el crédito, mientras que en el caso del crédito tradicional está se irá “licuando” a medida que los precios aumentan. Esta es, justamente, la principal ventaja de un crédito tradicional frente al UVA [3].

Ahora bien, suponiendo que una familia cumple con los requisitos para acceder a ambas modalidades, ¿cuál será la más conveniente? La respuesta, como se verá a continuación, dependerá de cómo se comporte la economía durante la vigencia del crédito.

Los contrincantes suben al ring

Llevaremos a cabo la comparación de las dos modalidades tomando como referencia los créditos ofrecidos por el Banco Nación que ya mencionamos (tasa de interés de 3,5% anual para el UVA, 14% para el tradicional), para un plazo de 20 años y un monto a financiar de $1.000.000.

Para analizar la conveniencia de una u otra modalidad utilizaremos el criterio del valor presente (VP). En particular, compararemos período a período las cuotas de ambos créditos, y traeremos “a pesos de hoy” dicha diferencia, utilizando la tasa de interés [4].

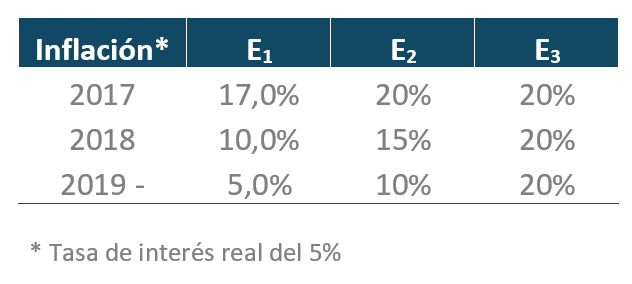

En primer término, el ejercicio se llevará a cabo contemplando distintos escenarios de inflación, tomando como dada la tasa de interés real (fija en un 5% anual), tal como se muestra en la siguiente tabla:

Escenarios de inflación, en % anual

Como se ve, E1 es el escenario base del gobierno, con un 17% de inflación para 2017, 10% para 2018 y 5% desde 2019 en adelante [5]. El E2 es un escenario de desaceleración de la inflación, pero de incumplimiento de las metas del gobierno. El E3 es un escenario compatible con la nominalidad observada en la post convertibilidad.

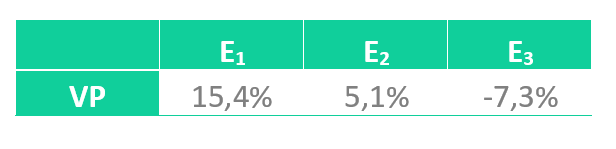

Si expresamos el valor presente obtenido en cada escenario de inflación como porcentaje del monto del préstamo obtenido (es decir, $1.000.000), los resultados son los siguientes:

Valor presente UVA vs tradicional, en % del monto del préstamo

La tabla anterior debe leerse de la siguiente manera: si se cumple el escenario inflacionario del gobierno (E1), y la tasa de interés real esta fija en un 5% anual, entonces el valor presente de la diferencia entre las cuotas del crédito tradicional y el UVA es positivo en un 15,4% del monto del préstamo. En otras palabras, quien toma un crédito UVA obtiene un ahorro del 15,4% en relación quien toma un crédito tradicional. En el otro extremo, si se da el escenario de inflación más elevada (E3), con la misma tasa de interés real el crédito UVA afronta una pérdida del -7,3% del monto del préstamo en relación quien toma un crédito tradicional.

Estos resultados pueden explicarse fácilmente: a medida que la inflación sube, las cuotas del crédito UVA crecerán más rápido que las de la modalidad tradicional. Por ejemplo, para la misma tasa de interés real del 5%, la última cuota del crédito UVA es 2 veces la cuota tradicional en el escenario del gobierno, y 12 veces más en el escenario de inflación alta.

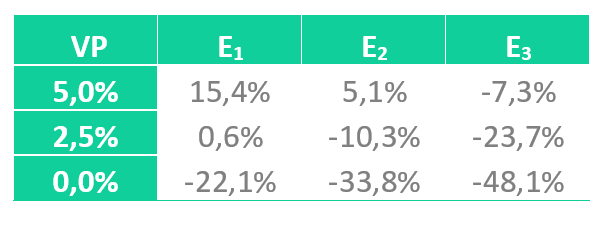

Asumamos ahora distintos escenarios de tasa de interés real, que se “cruzan” con los tres escenarios de inflación que planteamos más arriba. Los escenarios para la tasa de interés real también serán tres: 5%, 2,5% y 0% anual [6]. En la siguiente tabla se muestran los nuevos resultados:

Valor presente UVA vs tradicional, en % del monto del préstamo

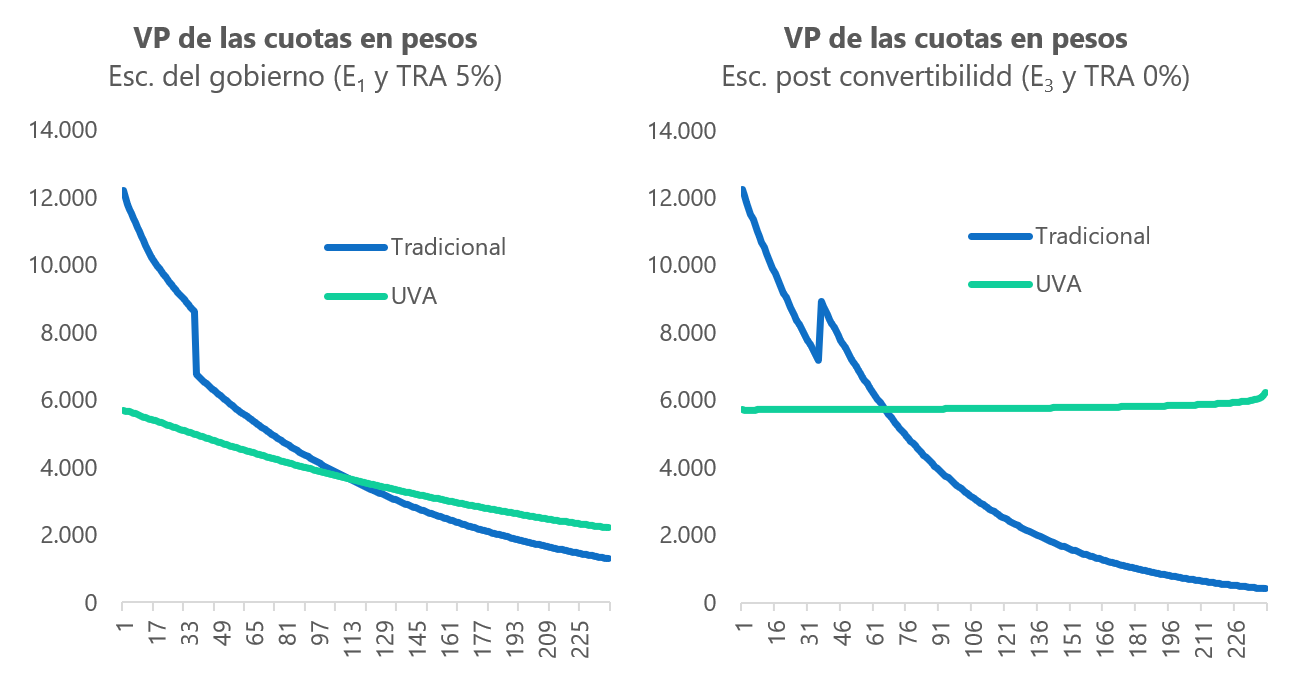

¿Qué es lo que ocurre en este caso? A medida que la tasa de interés real baja, se reduce el ahorro/ aumenta la pérdida del crédito UVA en relación al tradicional. Esto es así por una sencilla razón: el valor presente de las cuotas UVA se “erosiona” a medida que crece la tasa de interés real. En efecto, si esta es lo suficientemente elevada, la modalidad tradicional se vuelve muy “cara”, en virtud de que tiene cuotas mucho más elevadas al comienzo, que no alcanzan a compensarse con posterioridad (ver gráfico inferior, panel izquierdo).

Por el contrario, si la tasa de interés real es cero, el crédito tradicional logra compensar con creces las primeras cuotas elevadas con cuotas que más adelante se “deprecian” rápidamente en relación a las UVA, que de hecho se mantienen prácticamente constantes (gráfico inferior, panel derecho).

Las dos campanas

De lo anterior se desprende que el crédito UVA será más conveniente en un escenario de inflación baja y tasas de interés reales altas, y menos conveniente si la inflación es alta y las tasas de interés reales son bajas. Si el gobierno tiene éxito en su programa económico, los créditos UVA habrán resultado una buena decisión por parte de los compradores, y una mala decisión en caso contrario.

Recordemos, sin embargo, que esta comparación tiene sentido para aquellos que pueden acceder a ambas modalidades de crédito. En este sentido, hay quienes podrán decir que los créditos UVA son una alternativa superadora, dado que permiten el acceso al crédito a aquellos que de otro modo no lo tendrían sino es a través de líneas de crédito oficiales [7].

Este razonamiento puede ser engañoso: lo que muestra el ejercicio que acabamos de presentar, es que en el caso de que la economía se comporte como lo hizo históricamente, la modalidad UVA es inconveniente en relación a la tradicional. Esto es, la solución para el acceso a la vivienda incorpora riesgos que indefectiblemente recaen sobre el comprador.

En todo caso, una solución al problema de acceso a la vivienda dependerá de modo crucial de la continuidad de líneas de crédito oficiales en una escala relevante y, en definitiva, de la implementación de un programa de desinflación que no afecte los niveles de ingreso real de la población.

Anexo

Tanto las cuotas de los créditos UVA como de los tradicionales se calculan a través del sistema francés

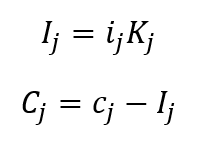

donde cj es la cuota del j-ésimo período, Kj es el capital residual, ij es la tasa de interés efectiva mensual aplicable al período j y n es el plazo residual del crédito.

Para ambos tipos de crédito, el interés Ij y los pagos de capital Cj serán, respectivamente

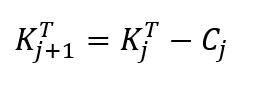

En el caso del crédito tradicional, el capital residual se calcula como

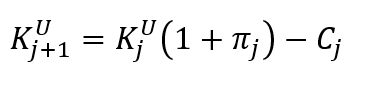

mientras que en el caso del UVA tenemos que

donde πj es la inflación mensual del período j.

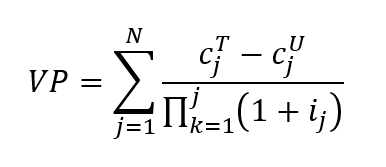

El valor presente de la diferencia entre las cuotas del crédito tradicional y el crédito UVA se calcula como

donde N es el plazo original del crédito.

[1] En este último caso, solo para los primeros 3 años, volviéndose variable a partir de ese momento.

[2] De modo alternativo, puede pensarse que, para cuotas de monto equivalente, los créditos UVA permiten acceder a viviendas de mayor valor.

[3] En el caso del crédito tradicional, las cuotas también podrán ser crecientes si las tasas de interés nominales también lo son. Sin embargo, como veremos, si el aumento de las tasas de interés nominales es reflejo de una mayor inflación, el aumento de precios impactará de modo mucho más marcado en las cuotas UVA que en las cuotas del crédito tradicional.

[4] Ver Anexo.

[5] Para el cálculo de las cuotas se utiliza la inflación mensual correspondiente con estos valores anuales.

[6] Cualquiera de estos tres escenarios tiene tasas de interés reales inferiores a las actuales, ya que asumimos que estas últimas son extremadamente elevadas e insostenibles a lo largo de tantos años. A su vez, el escenario de tasa de interés real igual a cero puede asimilarse al observado en buena parte de la post convertibilidad.

[7] El PROCREAR, si bien tiene la modalidad UVA, cuenta con una quita de capital tal que la vuelve una alternativa razonable para los hogares de bajos ingresos.

Sorry, the comment form is closed at this time.