El costo fiscal detrás del tope de LEBAC para las aseguradoras

La Resolución 41057-E/2017 de la Superintendencia de Seguros de la Nación (SSN) publicada el 16 de noviembre presenta un cronograma para que las aseguradoras reduzcan entre fines de este año y marzo de 2018 la participación de las LEBAC en los Fondos Comunes de Inversión (FCI) que tienen en cartera, que a junio de este año ascendían a $83.314 millones, según la última información publicada por el organismo.

Esta medida abre la puerta para que el lugar que hoy ocupan las LEBAC en la cartera de las aseguradoras lo pasen a ocupar otros activos de características similares en términos de liquidez, riesgo y rendimiento, para lo cual los candidatos favoritos son los títulos de deuda pública emitidos por el gobierno nacional (y, eventualmente, por los gobiernos subnacionales). Esto hace que el espacio de financiamiento doméstico del sector público no financiero se vea ampliado.

Sin embargo, esta medida no es neutral para la política monetaria ya que, al momento de las licitaciones mensuales de LEBAC, habrá un jugador importante del mercado imposibilitado de demandar estos títulos en la magnitud en la que lo venía haciendo. Esta situación puede tener dos consecuencias: un mayor efecto monetario expansivo (es decir, un aumento de la cantidad de dinero en la economía) [1] o la necesidad del BCRA de aumentar la tasa de interés de las licitaciones, si es que la autoridad monetaria tiene la voluntad de que la colocación de LEBAC sea idéntica a la registrada previo al tope impuesto a las aseguradoras.

No debe descartarse que detrás de la resolución de la SSN exista el objetivo subsidiario de reducir la importancia del stock de LEBAC en circulación, con la idea de migrar hacia un esquema de administración de liquidez más tradicional. Sin embargo, si efectivamente aumenta la colocación de títulos públicos a las aseguradoras, la relevancia fiscal de la medida será evidente.

Si damos por supuesto que el BCRA tiene la necesidad de que la política de tasas de interés siga siendo autónoma, entonces el efecto monetario de esta medida será indefectiblemente expansivo. Esto quiere decir que para poder incrementar el margen de financiamiento del sector público (en este caso, por medio de la colocación de más deuda a las aseguradoras) el BCRA deberá, en última instancia, emitir una cantidad equivalente de pesos.

Ahora bien, ¿no es esto lo mismo que ocurre cuando el Tesoro se financia directamente a través del BCRA por medio de, digamos, Adelantos Transitorios (ATs)? La respuesta a esta pregunta es afirmativa: el efecto monetario de financiar al fisco a través de ATs del BCRA es equivalente al de financiarlo dejando de colocar LEBAC para poder colocar títulos públicos [2] . Sin embargo, el financiamiento a través de ATs tiene una ventaja fundamental: un costo financiero igual a cero.

Se podría argumentar que la pérdida de intereses por la colocación de bonos en lugar de ATs se compensa por la menor colocación de LEBAC. Sin embargo, solo sería correcto consolidar los balances del Tesoro y del BCRA si cada peso ahorrado por el BCRA fuese transferido al Tesoro, lo cual no ocurre: la propia autoridad monetaria se impuso a sí misma un límite de $60.000 millones de pesos para la transferencia de utilidades al Tesoro durante 2017 a partir de lo estipulado en la Ley de Presupuesto [3].

Entonces, si el efecto monetario es equivalente pero la vía de los títulos públicos (a cambio de LEBAC) es más costosa, ¿por qué escogerla por sobre la emisión de ATs? La respuesta obvia es que el financiamiento directo a través del BCRA está limitado por el artículo 20 de la Carta Orgánica, que estipula que el stock de ATs no puede superar la suma del 12% de las Base Monetaria y el 20% de los recursos en efectivos percibidos por el gobierno nacional en los últimos 12 meses.

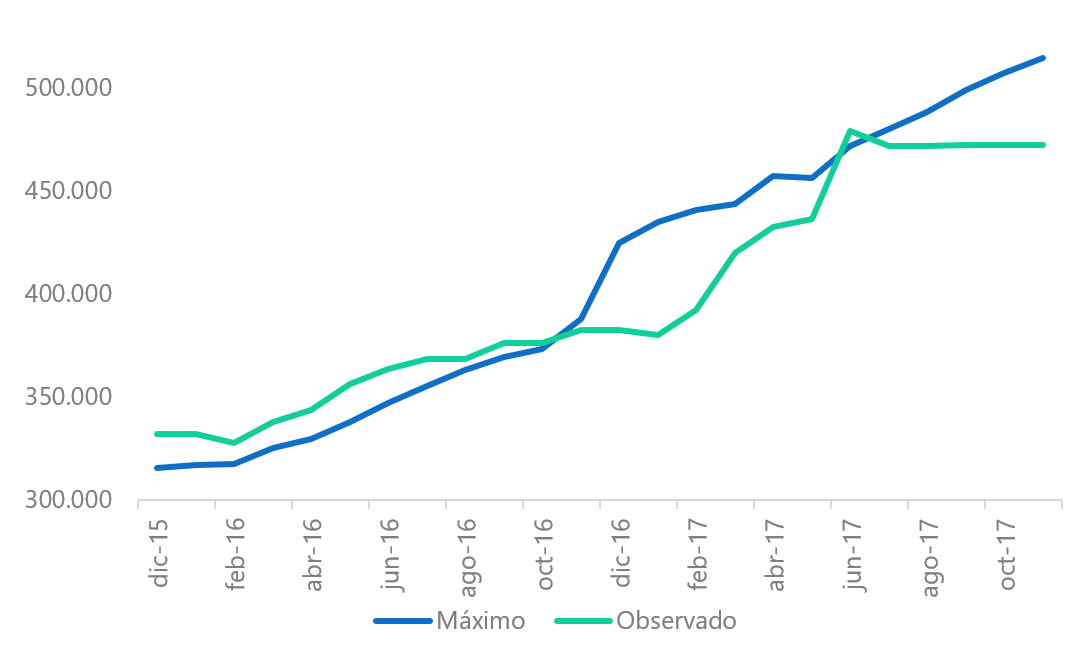

El financiamiento con AT se ubica por debajo de los máximos legales

En millones de $

Fuente: Instituto de Trabajo y Economía (ITE) en base a BCRA y Ministerio de Hacienda

En el gráfico anterior se muestra que el máximo legal se ubica $42.102 millones por encima del stock efectivo de ATs a noviembre de 2017, lo cual da cuenta de un margen de financiamiento a tasa cero no utilizado [4]. Pero más allá de los topes legales, y del mismo modo que con las utilidades, el BCRA se autoimpuso un límite de $90.000 millones para la financiación vía ATs en 2017, que con información al 28 de noviembre ya fueron utilizados en su totalidad.

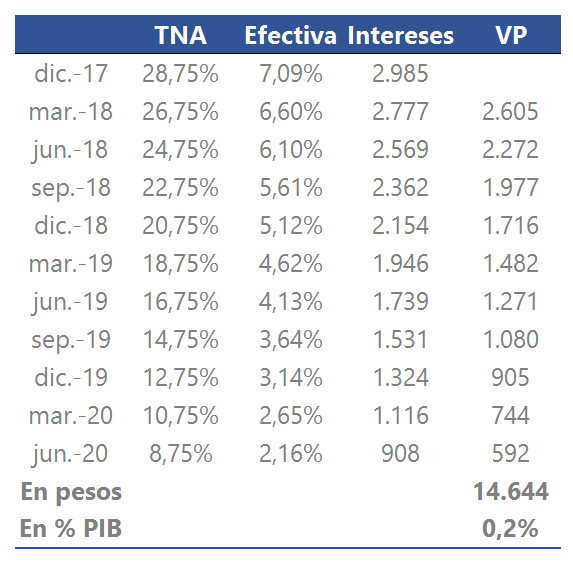

Si en vez de utilizarse la vía de financiamiento directo a través de ATs se coloca, en reemplazo de las LEBAC, nueva deuda por un total de $42.102 millones [5] a través de un bono de características similares al BONTE 2020 (título de reciente colocación), el valor presente de los pagos de intereses ascenderá a $14.644 millones, lo que equivale a un 0,2% del PIB [6]. Este es un punto particularmente relevante, ya que el pago de intereses está haciendo que el resultado primario del sector público nacional (que proyectamos en 4,2% para 2017) se aleje cada vez más del financiero (6,4% para el mismo período).

Lo que muestra el presente ejercicio es que imponer un límite al financiamiento directo del BCRA no implica que existan otras opciones que, a través de un efecto monetario equivalente, permitan saltearse los compromisos que fueron asumidos en términos de emisión de dinero (más allá de los efectos que se pueden o no esperar de este incumplimiento en la práctica). En el caso particular del financiamiento vía aseguradoras, evitar costos reputacionales (poniendo un techo al financiamiento directo del BCRA) puede tener altos costos fiscales.

Anexo 1

En la siguiente tabla se muestran los movimientos de activos y pasivos correspondientes a ambas operaciones, donde AT son los Adelantos Transitorios del BCRA CC bc son las cuentas corrientes de los bancos en el BCRA, CC pub son las cuentas corrientes del sector público y Bono son los títulos públicos emitidos por el gobierno nacional.

Como se desprende del ejercicio, el efecto monetario (medido como la variación de la CC bc) es equivalente para ambas operaciones de financiamiento público.

Anexo 2

Para calcular el flujo de intereses del BONTE 2020 se asume una reducción de la TNA de política monetaria (por la que se ajusta el cupón) de 2 p.p. por trimestre hasta junio de 2020 (fecha de vencimiento del bono). Los intereses están expresados en millones.

[1] Si se asume que la cantidad de dinero en circulación nunca puede ser más alta que la efectivamente demandada, entonces cualquier exceso de oferta de dinero tiene que traducirse en un aumento de alguno de los precios de la economía, como por ejemplo del tipo de cambio.

[2] En el Anexo 1 se muestra un ejercicio sencillo que ilustra contablemente este punto.

[3] La transferencia parcial de utilidades del BCRA también se observó en 2016. Esto se debe a que las autoridades parecen involucradas en una política de “capitalización” del BCRA (lo cual por otro lado va a contramano de lo que ocurre en el BNA). Como advertimos acá, no hay evidencia concluyente de que el tamaño del patrimonio del BCRA sea relevante para la ejecución de la política monetaria.

[4] Para calcular los recursos en efectivo percibidos por el gobierno nacional en los últimos 12 meses se toman los ingresos totales del informe mensual de ingresos y gastos del sector público nacional no financiero (https://goo.gl/GZgVt9).

[5] Notar que este ejercicio supone que se utiliza solo la mitad de las tenencias de FCI de las aseguradoras para colocar nueva deuda.

[6] Ver Anexo 2 con los cálculos correspondientes.

Sorry, the comment form is closed at this time.