¿Cepo o desdoblamiento?

Las recientes restricciones cambiarias implementadas por el gobierno, después de haber aplicado en los últimos años una política de casi absoluta libre movilidad de capitales, han vuelto a poner sobre la mesa el debate en torno a los controles de cambios.

Parece haber un consenso más o menos difundido entre los economistas de que estos controles llegaron para quedarse por un largo rato. Ahora bien, ¿qué forma tomarán estas restricciones? Y en particular, ¿deben mantenerse las restricciones a la compraventa de dólares tal como ha ocurrido hasta el momento o debería mejorarse el esquema vigente?

Una alternativa al actual sistema de controles de cambio es el llamado desdoblamiento cambiario. En este sistema, en vez de restringir la posibilidad de que se realicen ciertas operaciones, como la compraventa de activos externos por motivos financieros, lo que se propone es definir un precio diferenciado para cada tipo de transacción. Como mínimo, un desdoblamiento debe incorporar un tipo de cambio comercial y otro financiero, siendo el segundo más alto que el primero.

La idea de este esquema es desincentivar vía precio la demanda neta de activos externos y, al mismo tiempo, contener los efectos inflacionarios que una devaluación del tipo de cambio comercial podría ocasionar.

El desdoblamiento es administrativamente más complicado de instrumentar que el control de cambios, ya que requiere definir distintos ámbitos de negociación para el dólar, o bien implementar algún tipo de impuesto para transacciones puntuales, etc., todas medidas que en el actual contexto pueden requerir pasar por el Congreso, e incluso el aval del FMI.

Ahora bien, tomando como impedimentos superables estas complicaciones administrativas, ¿es el desdoblamiento una alternativa superadora respecto del actual “cepo cambiario”? La respuesta dependerá de los efectos que se atribuyan a la brecha cambiaria, es decir, a la diferencia entre los distintos tipos de cambio que existen en una economía que tiene controles de cambio o bien desdoblamiento cambiario.

¿Es indistinto que la brecha cambiaria sea baja o alta? Evidentemente, la respuesta es negativa: no es lo mismo en términos de efectos económicos un dólar oficial a $/USD 60 y un paralelo de $/USD 70 que un dólar oficial a $/USD 60 y un paralelo de $/USD 100. Esto se debe a que, en ciertas circunstancias, el tipo de cambio paralelo puede convertirse en una referencia para el tipo de cambio oficial: cuanto mayor sea la diferencia entre el tipo de cambio paralelo y el oficial mayor podría ser la devaluación esperada para este último.

En este sentido, el desdoblamiento cuenta con una ventaja clara. Al validar formalmente un tipo de cambio financiero, las autoridades podrán intervenir mediante el uso de reservas internacionales en este mercado, de modo tal de moderar la brecha cambiaria y, de este modo, contener las expectativas de devaluación. Esto no es posible cuando hay controles de cambio como los que tiene actualmente Argentina, donde los tipos de cambio paralelos pertenecen ámbitos no institucionalizados e incluso ilegales.

Sin embargo, el “cepo” también tiene sus ventajas. Una de las principales es que puede cortar rápida y efectivamente la demanda de activos externos (y la oferta de activos domésticos). Esto se debe sencillamente a que las restricciones operan directamente sobre las cantidades. En este caso, los problemas que ocasiona la brecha cambiaria deben provenir principalmente de la retracción de la oferta de moneda extranjera.

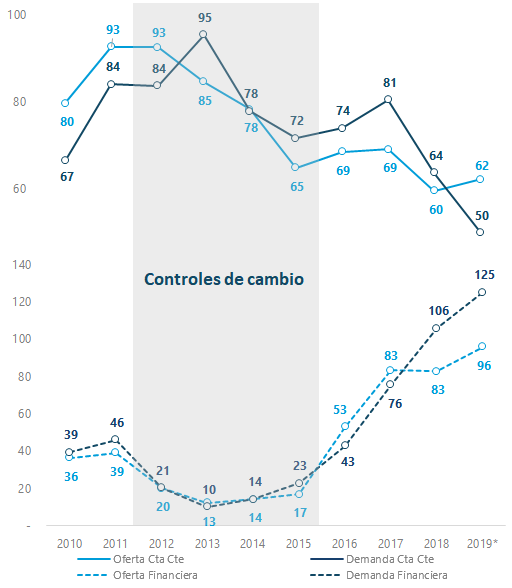

Oferta y demanda de moneda extranjera

En miles de millones de dólares

Fuente: elaboración propia en base a BCRA

* Acumulado 12 meses a sep-19.

Si se asume que el desdoblamiento permite administrar mejor la brecha cambiaria, pero es una estrategia que conlleva costos en términos de reservas internacionales, entonces esta opción será preferible a los controles de cambio en la medida en que: a) se cuente con las suficientes reservas internacionales; b) exista una oferta de dólares latente que la economía no esté pudiendo aprovechar [1].

En la actualidad, ni a) ni b) parecen cumplirse: las reservas internacionales en términos del PIB terminarían en 8,8% a fin de año, luego de haber caído 22.900 millones de dólares entre las PASO y la puesta en práctica del nuevo “cepo”, mientras que la oferta de dólares no comerciales estará muy condicionada hasta que Argentina resuelva la situación de virtual default en la que se encuentra.

Lo anterior sugiere no solo que la libre movilidad de capitales ha quedado atrás sino que, además, pensar en una alternativa cambiaria distinta de la actual supone la necesidad de un giro en las condiciones macro generadas por el gobierno saliente. En este sentido, de cara al próximo mandato presidencial, puede sostenerse que el esquema de tipos de cambio múltiples será perfectible en la medida en que las eventuales modificaciones sean parte de un paquete de medidas más amplio, orientado a recuperar la solvencia fiscal y externa del país.

[1] Es evidente que en ausencia de escasez de divisas los arreglos cambiarios que no sean unificación pierden potencia. Lo que aquí se plantea es la posibilidad de diferencias de grado en términos de tensiones cambiarias.

Sorry, the comment form is closed at this time.