¿Cuál es el sesgo de la política monetaria?

Los sucesivos incrementos que el BCRA ha dispuesto en su tasa de interés de política monetaria (+150 p.b. en octubre y +100 p.b. en noviembre) reavivaron la discusión sobre la efectividad del régimen de Metas de Inflación (MI) como mecanismo para garantizar un sendero de desinflación acorde con las propias pautas que fijo la autoridad monetaria.

El BCRA fundamentó esta decisión en la necesidad de profundizar el sesgo contractivo luego de que, ya con la inflación de septiembre, se confirmara un nuevo incumplimiento del programa de MI (máximo de 17% para todo el 2017), en un contexto en el cual restan aumentos de precios regulados para lo que queda del año.

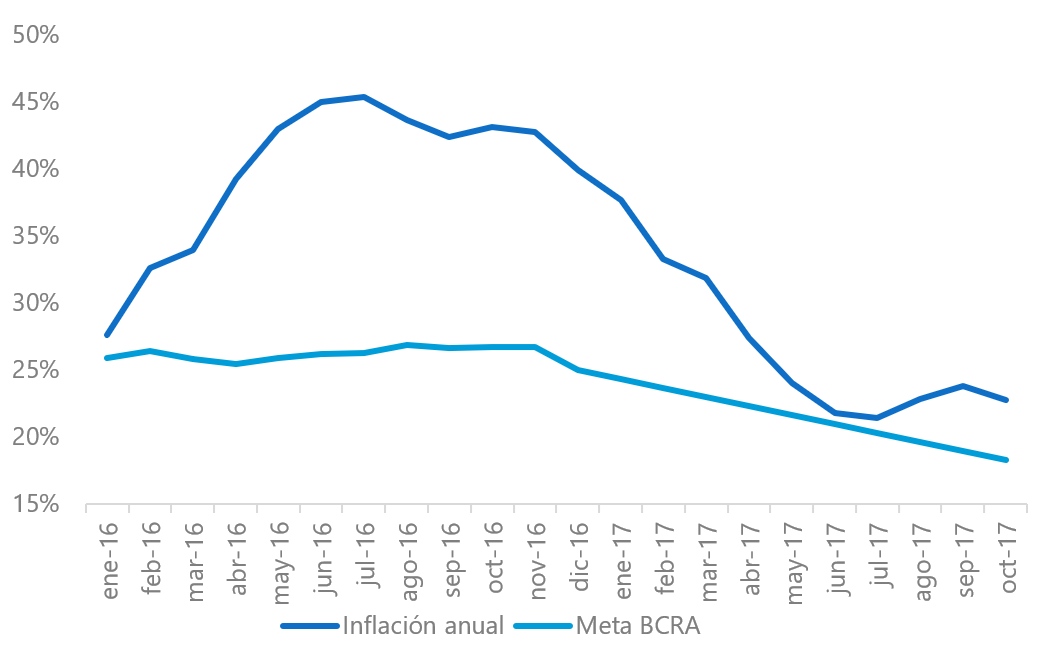

La inflación sigue fuera de las metas del BCRA

Variación % anual

Fuente: elaboración propia en base a BCRA, INDEC e Instituto de Trabajo y Economía (ITE)

Ahora bien, ¿cuáles son los canales a través de los cuales la tasa de interés debería afectar la inflación? Si bien este tema es controversial en la literatura, al iniciar el esquema de MI el BCRA postuló [1] que existen tres vías por medio de las cuales la política de tasas de interés afecta la dinámica de precios:

1- Crédito y actividad económica

2- Tipo de cambio

3- Expectativas

En primer término, en un contexto en el cual la economía vuelve a crecer, el impacto de la tasa de interés sobre el crédito puede ser muy limitado. El propio presidente del BCRA puso en duda la incidencia que el aumento de las tasas de interés podría tener en la evolución de los préstamos (ver https://goo.gl/oAHCRE). El surgimiento de nuevas modalidades de crédito, como el UVA, pueden a su vez estar reduciendo la potencia de la política monetaria, al menos en el corto plazo.

En segundo término, el efecto que la tasa de interés puede tener sobre el tipo de cambio es otro canal abierto para que la política monetaria “desinfle” la economía. Sin embargo, como discutimos acá el BCRA parece poco propenso (sobre todo desde el punto de vista discursivo) a utilizar al tipo de cambio como ancla nominal de la economía.

Esta situación lleva a suponer que el principal canal a través del cuál el BCRA busca influir en la inflación siguen siendo las expectativas. En este sentido, el incremento reciente de las tasas de interés buscaría dar una nueva señal al mercado sobre el compromiso que el BCRA tiene con las MI. Dada la creencia de las autoridades del BCRA respecto de la importancia del canal de las expectativas, y la exclusividad de la tasa de interés como vehículo, “renovar los votos” resulta una tarea ineludible, dado que las expectativas del mercado (medidas por el REM) muestran desde mediados de año pasado un incremento sistemático de la desconfianza en las metas del BCRA.

Las expectativas de inflación se alejan de las metas

Expectativas de inflación t + 12 y meta del BCRA [2]

Fuente: elaboración propia en base a BCRA

En este contexto, parece importante preguntarse si la estrategia de tasas de interés del BCRA es consistente con el objetivo de desinflación buscado, en los propios términos del esquema de MI. En lo que resta de la nota nos proponemos abordar esta cuestión.

El BCRA y la regla de Taylor

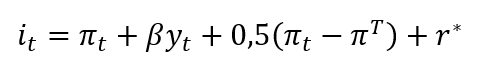

La literatura que da sustento a las Metas de Inflación define un procedimiento para la fijación de la tasa de interés conocido como “regla de Taylor” (RT). De modo general, la misma puede expresarse como:

donde i_t es la tasa de interés de política, π_t es la inflación de los últimos 12 meses, y_t es la brecha de producto (la diferencia entre el PIB observado y su nivel potencial), π^T es la meta de inflación y r^* es la tasa de interés real natural, compatible con el largo plazo [3].

La RT indica que, en el caso de que la brecha de producto o el desvío de la inflación respecto de su meta sean positivos, entonces la tasa de interés real debe colocarse por encima de su nivel natural. El valor de referencia para el parámetro β es 0,5, que es el que permitía un buen ajuste entre los valores observados en la tasa de política de la Reserva Federal de EEUU durante 1987 y 1992 y los propuestos por la regla [4].

¿Cumple el BCRA con la regla de Taylor? Para comprobarlo, construimos una tasa de interés teórica y la comparamos con la tasa de interés de política efectivamente observada (es decir, el centro del corredor de las tasas de pases del BCRA). Para obtener π_t se utiliza una serie que empalma IRP-ITE (dic14 – abr16), IPC GBA (may16 – dic16) e IPC Nacional (ene17 hasta el día de hoy), β se asume igual a 0,5, mientras que y_t se calcula a partir del filtro Hodrick-Prescott.

Por su parte, π^T se construye a partir de las metas del BCRA y para r^* se utiliza la tasa de interés real promedio para Latinoamérica durante el período 1993 – 2016 según la base del Banco Mundial, lo que arroja un valor de 2,2% anual [5].

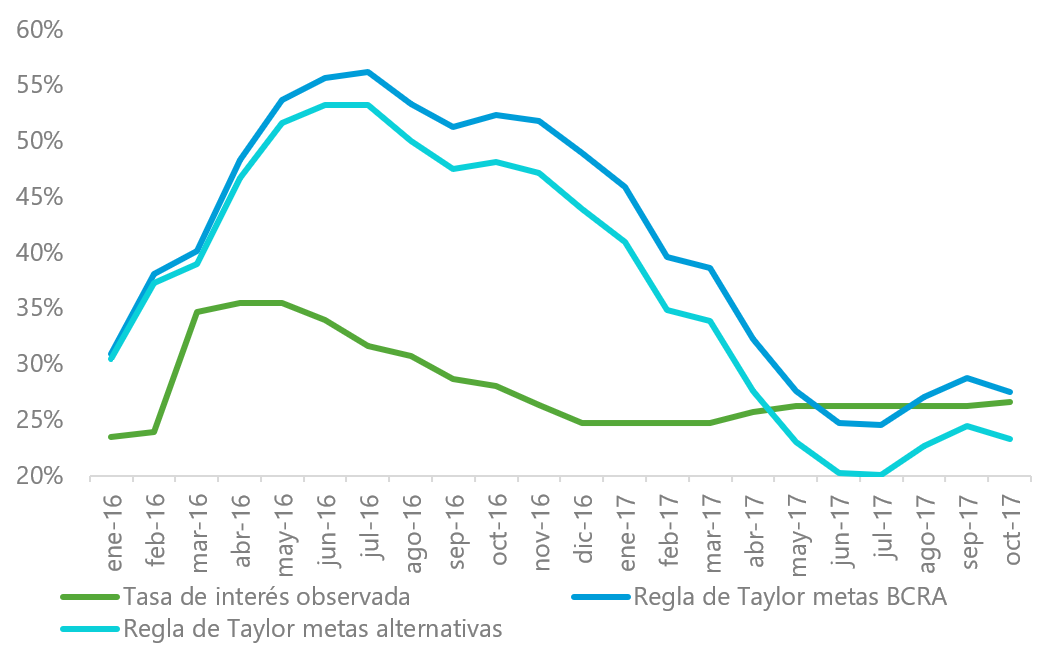

En el siguiente gráfico se compara la tasa de interés de política efectiva con la que resultaría de aplicar la regla de Taylor. Adicionalmente, se calcula la tasa teórica que arrojaría la misma regla en el caso de aplicar metas de inflación alternativas, más alineadas con la inflación efectivamente observada: de 35% para 2016 y 25% para 2017.

El BCRA se desvía de la regla de Taylor tradicional

En % anual

Fuente: elaboración propia en base a BCRA, INDEC y Banco Mundial

En el gráfico anterior puede observarse que la tasa de interés de política solo parece haberse alineado con la promovida por la regla de Taylor desde mediados de este año, ya que esta última sugería un sesgo contractivo mucho más fuerte al efectivamente observado desde principios de 2016. Notar que esta conclusión se mantiene aún en un escenario de significativa relajación de las metas de inflación.

De modo alternativo, este ejercicio sugiere que la ponderación que tiene el producto en la regla de Taylor (el parámetro β) es más elevada en el caso del BCRA respecto de la regla original. En efecto, para considerar por cumplida la regla de Taylor, debemos asumir que el BCRA tiene un β≥10 , es decir, debe ponderar al menos 20 veces más la brecha de producto respecto de la regla original. Esto resulta particularmente llamativo, ya que el BCRA no suele expresar interés alguno en la dinámica de la actividad económica al comunicar sus decisiones de política.

Corresponde aclarar que el ejercicio de la política monetaria no es quirúrgico ni rígido, en el sentido de que buena parte del accionar de la autoridad monetaria está guiado por el “juicio experto” de los funcionarios. A su vez, y tal como aclaramos previamente, las reglas de política monetaria pueden ser variadas, y su aplicación quedará, de nuevo, a criterio de las respectivas autoridades.

Pero más allá de la cuestión instrumental, lo que se desprende del presente ejercicio es que, como hemos postulado en múltiples oportunidades (ver acá, acá y acá por ejemplo), la tasa de interés puede ser un instrumento insuficiente para administrar la dinámica de la inflación en Argentina.

De cara al futuro, en un contexto en el cual las expectativas se alejan de las metas de inflación, y el gobierno sigue impulsando el ajuste en los precios regulados de la economía, parece importante complementar la política de tasa de interés del BCRA con herramientas adicionales que permitan encauzar la política antinflacionaria, de modo tal de quitar presión a la autoridad monetaria como único responsable de la estabilización del nivel de precios.

[1] Ver Apartado 6 en https://goo.gl/cKPQ2W.

[2] Por ejemplo, los valores de las expectativas del REM para jun17 corresponden a los pronósticos efectuados en jun16.

[3] Hacemos aquí abstracción de las implicancias teóricas de conceptos tales como “brecha de producto” o tasa de interés real “natural”.

[4] Existen variantes de la RT que incluyen un coeficiente de suavización (de modo tal que la tasa de interés en un período dado dependerá en cierta medida del nivel que esta tenía en el período anterior), así como también factores que contemplan desvíos de las expectativas de inflación respecto de las metas, o incluso la reacción del banco central a movimientos del tipo de cambio real. A los fines expositivos, decidimos presentar en esta nota una RT lo más sencilla posible.

[5] La discusión sobre cómo determinar el nivel de la tasa de interés real natural no afecta de modo decisivo los resultados del presente ejercicio.

Sorry, the comment form is closed at this time.