¿Qué hay detrás de la emisión del bono a 100 años?

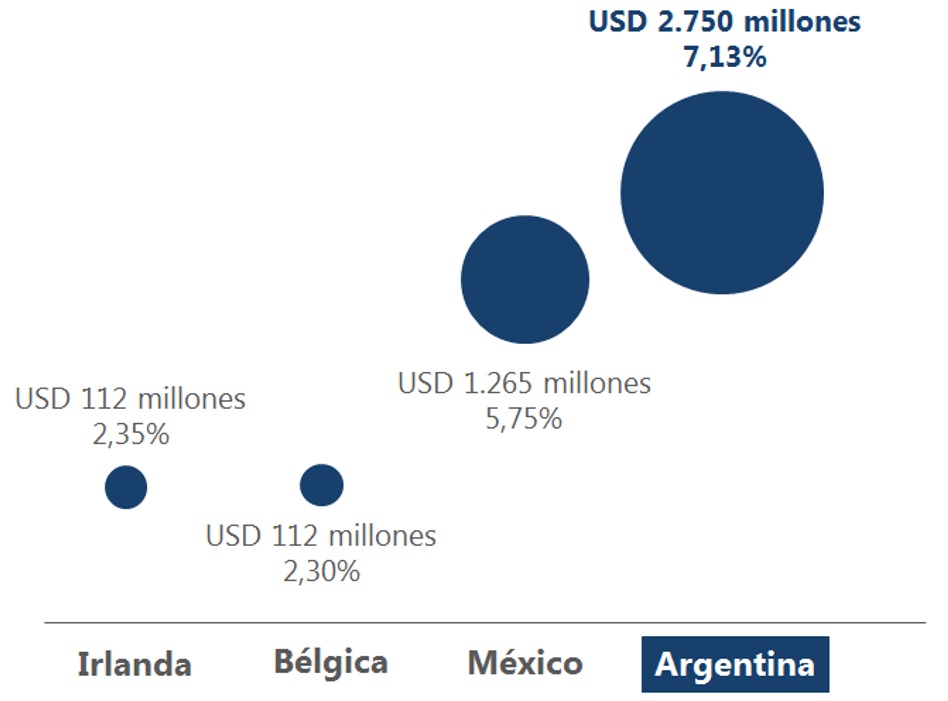

El día lunes fue noticia la decisión del Ministerio de Finanzas de emitir un bono a un plazo de 100 años. Si bien este no es un plazo habitual para el que se emita deuda, lo cierto es que Argentina no es el primer país que lo hace: en los últimos años, países tan disímiles como Bélgica y México, e incluso empresas privadas como Petrobras, emitieron deuda que se paga a lo largo de un siglo.

¿Por qué emitir deuda a tan largo plazo?

En primer término, es claro que el déficit primario de 4,2% proyectado para 2017 (y de 3,2% para 2018) hace que el gobierno deba elaborar un programa acorde a sus obligaciones financieras. En este sentido, los USD 2.750 millones emitidos suponen una inyección de recursos que, aunque no cierran definitivamente la brecha fiscal, constituyen una ayuda adicional en vista de las abultadas necesidades de financiamiento de corto plazo que tiene el gobierno.

Sin embargo, cabe la posibilidad de que, al igual que sucedió en el caso de la colocación de México en 2015, la emisión de deuda a un plazo tan extendido tenga que ver también con la necesidad de mostrar “confianza” por parte de los mercados, al lograr extender en el tiempo el perfil de vencimientos de la Argentina y, de este modo, mejorar la calificación de la deuda del sector público nacional.

¿100 años es un plazo excesivo?

Lo que no deja de llamar la atención de la decisión de emitir a un plazo de 100 años es que ese plazo excede con creces la duración que puede tener cualquier ciclo económico y/o político en nuestro país. Si se utiliza como referencia la historia argentina del siglo XX, es razonable esperar que el pago de una deuda a 100 años deba producirse bajo gobiernos de signo político diametralmente opuestos y en disímiles esquemas macroeconómicos.

No obstante, también es esperable que, en mayor o menor medida, el gobierno de turno deba seguir emitiendo deuda con cierta regularidad por los próximos 100 años. Entonces, dado un escenario para las necesidades financieras del fisco para ese plazo, lo que está haciendo el gobierno con este bono es emitir deuda “a cuenta” de emisiones de deuda futuras.

Para entender cuáles son las implicancias reales de emitir deuda a tan largo plazo, debemos incorporar la máxima de las finanzas que postula que “un peso hoy no es lo mismo que un peso mañana”.

Si un inversor cuenta con un peso hoy y lo invierte a una tasa de interés i, entonces en el siguiente período tendrá 1+i pesos. Si toma esos 1+i y los invierte nuevamente, obtendrá al final del segundo período un total de (1+i)×(1+i)=(1+i)^2 pesos. Análogamente, se puede pensar que para obtener $1 luego de un período, el inversor deberá invertir hoy 1/(1+i), mientras que para obtener $1 dentro de dos períodos deberá invertir hoy 1/(1+i)^2, y así sucesivamente.

La práctica de expresar uno o varios pagos de dinero que se producirán en el futuro “a pesos de hoy” se denomina expresarlos a “valor presente” o “valor actual”. La tasa de interés que se utiliza para determinar el valor actual se denomina tasa de descuento, y equivale a lo que en finanzas se denomina “rendimiento” de la operación.

La técnica del “valor actual” es la que se utiliza para determinar el precio de los títulos públicos. Cómo se desprende de los resultados de la colocación del lunes, por cada USD 100 invertidos en valor nominal, finanzas pagará USD 7,125 por año por los próximos 100 años . Si la tasa de descuento o rendimiento que se utiliza para traer a pesos de hoy cada uno de esos pagos es de 7,9% (extraída también de los resultados de la colocación), entonces el precio del bono será hoy de USD 90,2. Esto quiere decir que, por cada USD 100 que Finanzas se comprometa a pagar dentro de 100 años, recaudará USD 90,2 para poder cubrir las necesidades financieras de 2017.

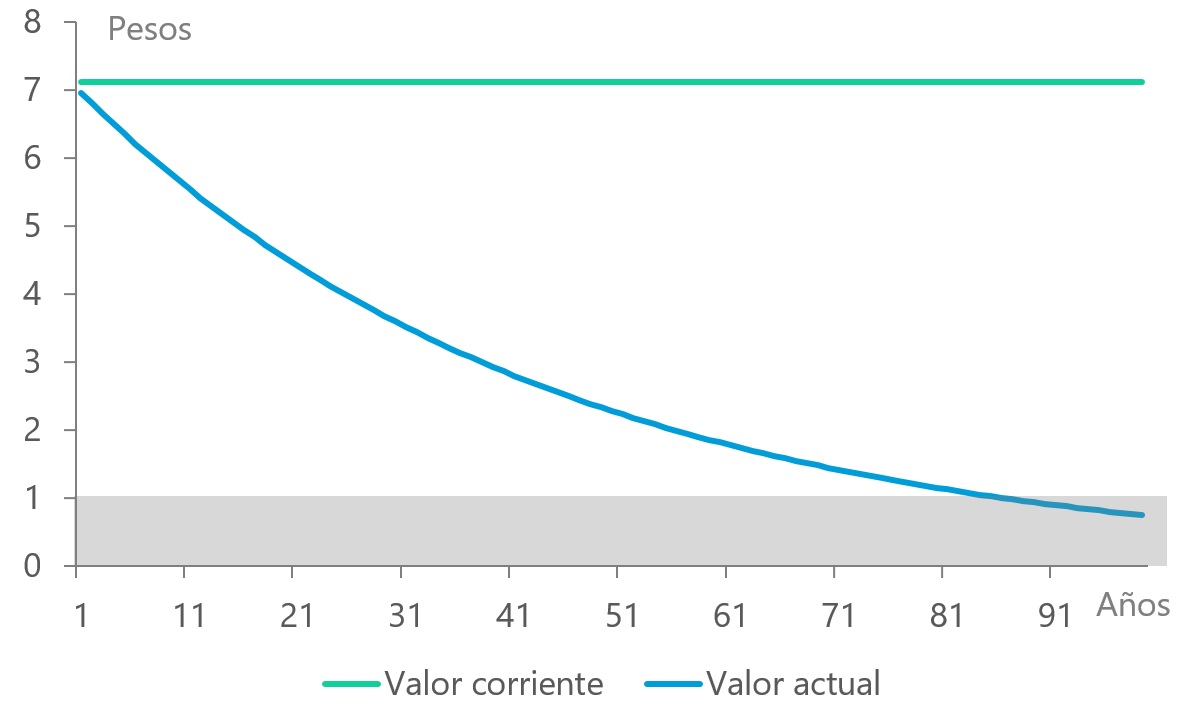

Un aspecto que debe tomarse en cuenta es que, cuando los plazos de una deuda son tan largos, los pagos que están muy extendidos en el tiempo se vuelven poco importantes para el inversor. Cómo se muestra en el siguiente gráfico , el valor actual de los pagos que se producen a partir del año 26 es menor a $1. Además, se debe notar que, en el caso de que la deuda empiece a pagar capital antes de su vencimiento, el tiempo de recupero de la deuda puede ser bastante menor a 100 años.

¿Cómo se explica entonces la demanda de este tipo de bonos? En un mundo donde las tasas de interés vienen siendo cercanas a 0% desde hace casi una década, un título que promete pagar un cupón de más del 7% en dólares por los próximos 100 años luce tentador. Incluso sabiendo que las condiciones económicas del emisor pueden fluctuar ampliamente durante ese plazo.

Valor actual de los pagos del título a 100 años

Fuente: Elaboración propia en base a fuentes del mercado

Los costos del endeudamiento externo

Lo que quizás es más cuestionable de la decisión de emitir a 100 años no es tanto la emisión en sí, sino la tasa de rendimiento de la operación, es decir, la tasa que se utiliza para descontar los pagos futuros que se realizarán a los inversores.

Los títulos públicos de Argentina tienen un rendimiento que, en promedio, es superior al de países con características similares. Esto se debe en gran medida a que, a criterio de los inversores, Argentina cuenta hoy con una macroeconomía más “riesgosa” que la de sus pares.

Este escenario hace que, cada vez que Finanzas sale al mercado a emitir deuda, lo que logra recaudar hoy es poco en relación a lo que se compromete a pagar a futuro. Por ejemplo, si Argentina hubiese colocado la deuda a 100 años a un rendimiento similar al que obtuvo México cuando lo hizo en 2015 (esto es, un 5,8%), por cada USD 100 que se comprometió a pagar, hubiese obtenido hoy USD 122,80 en vez de USD 90, es decir, un 36% más de fondos.

Si, por el contrario, se hubiese utilizado el rendimiento de la deuda de Bélgica cuando emitió deuda a 100 años en el 2016 (2,3%), entonces Argentina hubiese obtenido USD 288,2 hoy por cada USD 100 que se compromete a pagar, un 220% más de fondos. Es en este sentido que resulta muy costoso para las finanzas del país emitir deuda a tasas de rendimiento tan elevadas.

Monto y rendimiento de las últimas emisiones soberanas a 100 años

Fuente: Elaboración propia en base a fuentes del mercado

Vale la pena destacar dos cuestiones adicionales. Primero, al igual que ocurre con cualquier otra emisión, la colocación de deuda a 100 años constituye un incremento de la carga de intereses de la deuda a partir del año uno. Cómo advertíamos acá, los intereses de la deuda mostraron un fuerte incremento desde que asumió el nuevo gobierno, ya que en los primeros cuatro meses de 2017 su peso se ubicó en un 10,6% del gasto total del sector público nacional, superando los dos dígitos por primera vez desde la crisis de 2001.

En segundo lugar, como comentábamos acá (pág. 13), la estrategia financiera del gobierno está basada en una hipótesis de estabilidad cambiaria y, por ese motivo, tiene un sesgo al financiamiento en moneda extranjera, ante un escenario de tasas de interés en pesos elevadas.

Sin embargo, también es cierto que la propia estrategia de financiamiento del gobierno, al incrementar los pasivos en moneda extranjera y la carga de intereses, condiciona la evolución futura del mercado cambiario y, por lo tanto, del propio tipo de cambio. Resta ver si la hipótesis de estabilidad cambiaria del gobierno es correcta, o si la propia estrategia de endeudamiento termina finalmente atentando contra ella.

Sorry, the comment form is closed at this time.